本文

市民税・県民税のQ&A

市役所にお問い合わせいただく質問と回答について掲載しています。

目次

- 基本的なこと

- 計算方法は?

- どんな種類がある?

- いろんな納め方

- 年金所得者向けQ&A

- 市民税の使われ方

- 所得税との違い

- 会社等(特別徴収義務者)の手続き

- 一度決まった税額が変わる場合

- 副業を始めたときは

基本的なこと

市民税・県民税ってどんな税金なのかしら・・・。

私にも関係があるのかな。まずは基本的なことから聞きたいな。

だいたい、私は夫の扶養に入っているから、税金は夫の方で払っているんじゃないかしら。

Q:市民税・県民税とはどんな税金ですか?

市民税・県民税は、個人の収入に係る市と県の税金です。

市や県が住民の皆さんのために使わせていただく大切な税金です。

Q:市民税・県民税と個人住民税は違うの?

市民税・県民税と個人住民税は同じ税金です。呼び方が異なるだけです。お住まいの市町村によって呼び方が変わりますので、例えば村に住んでいれば、村民税・県民税などと呼び方が変わります。

日本全国で共通する呼び方は「個人住民税」です。市民税・県民税を省略して「市・県民税」と呼ぶ方も多くいます。

Q:市民税・県民税はどこの市町村で課税されるの?

1月1日が基準日となりますので、1月1日にお住まいの市町村で課税されます。このため1月2日以降に塩尻市から転出した場合でも、今年度は塩尻市から納税通知書が送付されます。

また、塩尻市内に住んでいなくても、事務所や別荘等を塩尻市内に所有している方には、均等割(年税額5,500円)を御負担いただきます(これを家屋敷課税と呼んでいます)。

塩尻市に暮らしているが、住民票をおいていない場合は?

Q:現在、仕事が無く収入も無いのに納税通知書が届いたのですが

今年度の市民税・県民税は昨年1月から12月までの収入をもとに課税します。このため、昨年中または最近退職された方にも納税通知書が届く場合があります。

Q:私は夫の扶養になっているのに、納税通知書が届きましたが

給与収入103万円以下の妻は、夫の扶養(控除対象配偶者)になることができます(ただし、夫の所得が1000万円以上は控除を受けられません)。

一方、給与収入93万円を超える方は原則、市民税・県民税均等割(年税額5,500円)を御負担いただく仕組みとなっています。

Q:市民税と県民税は何が違うの?

市民税は塩尻市の収入になる税金で、県民税は長野県の収入になる税金です。納税者の皆さんが2回納める手間を防ぐ等のため、塩尻市が長野県の税金も一緒に課税しています。

Q:市民税・県民税はどこの地域でも同じですか?

市民税・県民税(個人住民税)は、日本国憲法と地方税法の規定により、それぞれの市町村が条例に基づいて課税します。このため、市町村によって変わる部分もあります。

つまり「どこの地域も大枠は同じ」ということです。

Q:市民税・県民税の証明書はどうすればもらえるの?

市民税・県民税を課税すると、市役所には納税証明書や所得課税証明書などの発行義務があります。市役所または支所の窓口で証明書を交付できます。

コンビニ発行はできません。

Q:市民税・県民税は自分で計算するの?

市民税・県民税の金額は市役所で計算し、会社や自宅に通知を送ります。所得税のように自分で申告する手間はありませんが、市民税・県民税の申告をする場合は、原則、御自分で記入します。

Q:市民税・県民税は法人にも課税されるの?

厳密に言うと、市民税・県民税には、個人に課税されるもの(個人住民税)と、法人に課税されるもの(法人市民税・法人県民税)があります。

このページで紹介する市民税・県民税は、個人に課税される個人住民税です。

Q:市民税・県民税は世帯単位で課税されるの?

世帯単位では課税されません。個人単位で課税されます。

Q:亡くなった場合でも課税されるの?

1月2日以降にお亡くなりになった場合は課税される場合があります。

納税義務者が亡くなったときは?について見る

Q:わたしの家に市民税・県民税の通知書が届かないのですが?

市民税・県民税の納税通知書が御自宅に届く方は、普通徴収と年金特別徴収の方法で市民税・県民税が課税される方のみです。

給与から天引きされる方は会社等経由で通知をお送りしています。

Q:申告すれば市民税・県民税は還付されますか?

申告しても税額が変わらない人もいますので、その場合は申告は不要です。会社で年末調整をしていないとか、会社の年末調整で妻を控除対象にするのが漏れていたとかであれば、所得税の確定申告をすることで所得税が還付される場合があります。

この場合、市民税・県民税は翌年度に課税される仕組みですので、所得税のように還付されるのではなく、減額した上で課税することが基本です。

Q:アルバイトなんだけど、市民税・県民税は課税されるの?

アルバイトやパート、正社員などの雇用形態によって、市民税・県民税の額が変わることはありません。所得の金額や控除の金額によって市民税・県民税が課税されるかどうかが決まります。

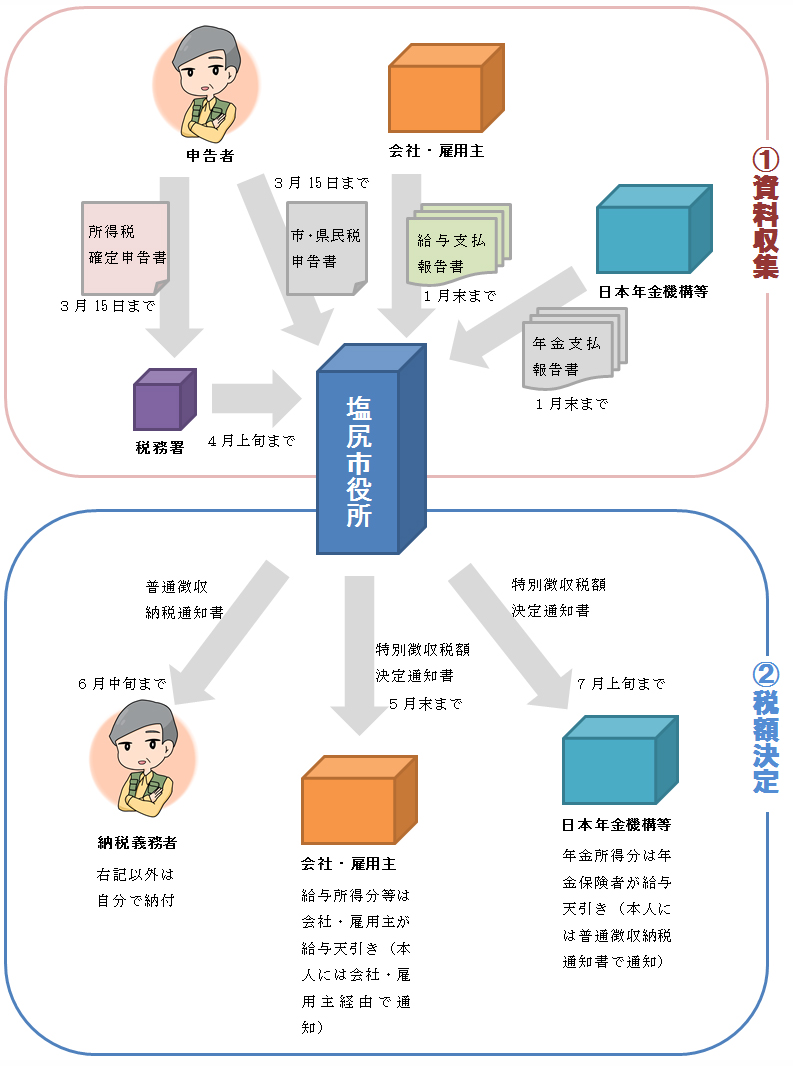

Q:市民税・県民税の課税の流れはどうなっているの?

資料の収集から税額の計算、通知の送付までの基本的な流れは次の図のとおりです。

計算方法は?

市民税・県民税の計算ってどうやってやるのかしら。

所得って私の手取りの給料のことかな?

医療費控除ってのは聞いたことがあるけど、私はあんまり病院には行っていないから関係ないのかな。

Q:収入と所得の違いを教えてください

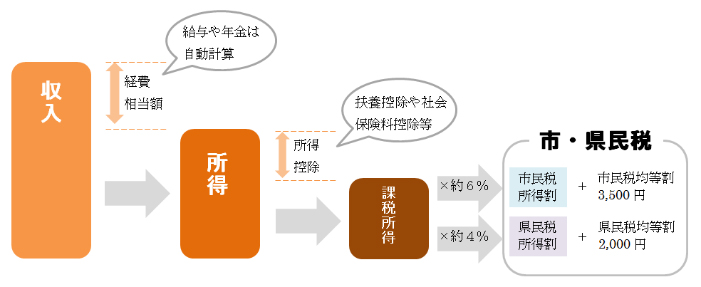

下の図のように、収入と所得と、さらに税金の計算の元となる課税所得は異なるものです。

Q:税金の通知書に書かれている所得金額が、自分がもらった収入と違うのですが

皆さんが得た1年間(1月から12月まで)の収入から、経費相当額を引いた残りの額を所得といいます。特に給与や年金の収入は必要経費を算出する計算式が一律に決まっていて、自動的に所得が算出されます。

このため、収入と所得は通常同じ金額になりません。

給与所得控除と公的年金等控除について詳しく見る

Q:計算方法を教えてください

簡単に説明すると、前年1月から12月までの所得-所得控除=課税標準額×10%=所得割です。

この所得割と均等割(5500円)の合計が1年間の市民税・県民税の金額です。

市民税・県民税の詳しい計算方法

Q:非課税になる条件は?

原則、所得<所得控除であれば、非課税になります。この場合でも、所得の額によっては均等割(5,500円)が課税されます。

Q:所得控除ってなんですか?

所得から引ける金額のことです。

扶養家族がいたり、社会保険料を払っていたり、医療費を多く払っていたりすると、所得控除として引くことができます。

所得と所得控除を詳しく見る

Q:医療費控除って何ですか?

病院などで一定額の医療費を払った年に、所得税の確定申告や市民税・県民税の申告をした場合、所得から引ける所得控除です。所得控除は何種類かありますが、そのうちの一つです。

医療費控除について詳しく見る<外部リンク>

Q:収入と所得は違うのですか?

違います。収入とは、給与天引きされた税金や社会保険料などを手取りの収入に足した後の金額です。給与収入=給与所得の源泉徴収票の左上「支払金額」の欄に記載されている数字です。

これに対し、所得は一定の計算式によって収入から経費相当額を引いた後の数字で、給与所得の源泉徴収票の左から2番目「給与所得控除後の金額」の欄に記載されている数字です。

(例)給与収入ー給与所得控除(経費相当額)=給与所得

計算式は給与、年金、農業など、収入の種類によって変わります。このため、通常、収入>所得となります。申告書などで収入と所得を誤って書いてしまうと税金が高くなることもありますので、御注意ください。

Q:自分の税金の計算式を知りたい

所得などは法律上の秘密に該当し、職員には重い守秘義務が課せられています。お電話だと本人確認が難しく、お答えが限定されますので、お手数ですが市役所税務課の窓口にお越しいただければと思います。

納税通知書や給与天引きの方の税額決定通知書には、所得や控除について記載がありますので、そちらを御覧いただくと計算式が分かるようにもなっています。

多くの方は、均等割(5,500円)+所得割((所得-所得控除)×10%)となります。

Q:確定申告したときの所得控除額と違うのですが?

確定申告は国の税金である所得税に関する申告であり、市民税・県民税の所得控除額は、所得税の所得控除額より低くなっております。

これは、市民税・県民税が生活に身近な行政サービスの財源として使用されるため、所得税よりも多くの方を対象に税をご負担いただくための仕組みです。

Q:総所得と合計所得は違うの?

違います。簡単に言うと、総所得は繰越控除「後」の金額で、合計所得は繰越控除「前」の金額です。

扶養親族の要件などは合計所得で判定しますので、大きな繰越控除額があって市民税・県民税が非課税になる方でも、家族の扶養親族になれない場合があります。

Q:減価償却って何?

事業所得や農業所得がある方で、高額な機械や設備を買った場合、その全額を買った年の経費にするのではなく、何年かに分けて経費にする仕組みです。1年で経費にしてしまうと翌年以降の税金が高くなる場合がありますが、何年かに分けて経費にすると、複数年で考えたときには税金の額が低くなります。

事業を始めた初期は設備投資で経費が掛かる一方、収入は多くない場合もあり、このような場合に納税者に有利になります。国税庁ホームページの減価償却のあらまし<外部リンク>

(例)A年に100万円の機械を購入したが、減価償却がない場合

A年の市民税・県民税所得割・・・80万円の収入―100万円の機械代=0円の所得×10%=0円

A+1年の市民税・県民税所得割・・・100万円の収入―0円の機械代=100万円の所得×10%=10万円

A+2年の市民税・県民税所得割・・・120万円の収入―0円の機械代=120万円の所得×10%=12万円

A+3年の市民税・県民税所得割・・・120万円の収入―0円の機械代=120万円の所得×10%=12万円

A+4年の市民税・県民税所得割・・・150万円の収入―0円の機械代=150万円の所得×10%=15万円

5年間の市民税・県民税の合計は49万円

(例)A年に100万円の機械を購入し、5年間(※)で減価償却する場合

A年の市民税・県民税所得割・・・80万円の収入―20万円の機械代=60万円の所得×10%=6万円

A+1年の市民税・県民税所得割・・・100万円の収入―20万円の機械代=80万円の所得×10%=8万円

A+2年の市民税・県民税所得割・・・120万円の収入―20万円の機械代=100万円の所得×10%=10万円

A+3年の市民税・県民税所得割・・・120万円の収入―20万円の機械代=100万円の所得×10%=10万円

A+4年の市民税・県民税所得割・・・150万円の収入―20万円の機械代=130万円の所得×10%=13万円

5年間の合計は47万円

※何年間経費にできるかは、機械等の種類により、耐用年数や率が定められていて、基本的に自分で選べません。ここでは分かりやすくするためその点を省略して記載しています。

新しく事業を始めたときは?について見る

Q:ふるさと納税したから税金が戻ってくる?

ふるさと納税をしても、市民税・県民税が非課税の方などは、税金の額が低くなることや税金が戻ってくることはありませんが、所得割が課税される方は税金の額が低くなったり、所得税が還付されたりします。

Q:家庭菜園でも農業所得の申告は必要?

収穫した農産物を家事のために消費した場合や親族などへ贈答している場合は、その分を収入額に含めて申告してください。販売せずにすべて家事消費した場合、申告は不要です。

Q:家に太陽光パネルを付けましたが、税金に影響する?

太陽光発電による売電所得がある場合は、所得税の確定申告または市民税・県民税の申告が必要になります。計算例を見る

Q:塩尻市は他の市町村よりも税金が高いって聞いたんですが?

長野県の県民税均等割(2,000円)には、500円の長野県森林づくり県民税<外部リンク>が加算されているため、他の都道府県から転入された方は、高く感じるかもしれません。

Q:住宅ローンを組んだが、税金が安くなる?

その住宅ローンが所得税の控除対象となり、所得税で控除額を引ききれない場合は、市民税・県民税でも対象になる場合があります。

市・県民税の住宅借入金等特別税額控除の申告について見る

どんな種類がある?

市民税・県民税っていろんな種類があるの?

所得割とか均等割とか、呼び方もいろいろあってよく分からないなあ。

でもせっかく払うからには、詳しく知りたいな。

Q:均等割って何?

市民税・県民税のうち、全員に同じの金額(5,500円)が課税される部分のことです。所得の大小によって税金の額は変わりません。

一般的に、市民税・県民税は、均等割と所得割の合計で構成されています。

Q:所得割って何?

市民税・県民税のうち、所得の額によって税金の額が大きくなる部分のことです。

(例)所得-所得控除=100万円の場合・・・100万円×10%=10万円

(例)所得-所得控除=300万円の場合・・・300万円×10%=30万円

一般的に、市民税・県民税は、均等割と所得割の合計で構成されています。

Q:家屋敷課税って何?

塩尻市以外に住んでいる方が、塩尻市内に別荘や事務所などの建物を所有している場合に課税されるものです。

家屋敷課税について詳しく見る

Q:退職所得に係る所得割って何?

退職金については、毎月の給与とは別に市民税・県民税が課税されます。これを退職所得に係る所得割といいます。

退職所得に対する市民税・県民税について詳しく見る<外部リンク>

Q:市民税と県民税はなぜ二つに分かれている?

市民税は塩尻市の収入になる税金で、県民税は長野県の収入になる税金です。納税者の皆さんが2回納める手間を防ぐ等のため、塩尻市が長野県の税金も一緒に課税しています。

Q:県民税利子割って何?

利子を受け取る際、特別徴収義務者(金融機関等)が5%の県民税利子割を納税義務者から徴収し、県に納めます。市民税と県民税の2種類に分かれていないのは、特別徴収義務者等の事務負担に配慮するためです。県の収入になった後、市民税相当分(5分の3)が市に交付されます。

Q:県民税配当割って何?

配当を受け取る際、特別徴収義務者(配当支払者)が5%の県民税配当割を納税義務者から徴収し、県に納めます。市民税と県民税の2種類に分かれていないのは、特別徴収義務者等の事務負担に配慮するためです。県の収入になった後、市民税相当分(5分の3)が市に交付されます。

Q:県民税株式譲渡所得割って何?

特定株式等譲渡所得を受け取る際、特別徴収義務者(株式等譲渡対価等支払者)が5%の県民税株式譲渡所得割を納税義務者から徴収し、県に納めます。市民税と県民税の2種類に分かれていないのは、特別徴収義務者等の事務負担に配慮するためです。県の収入になった後、市民税相当分(5分の3)が市に交付されます。

Q:総合課税って何?

所得の種類は給与や年金など複数ありますが、それらの所得を合算させて計算する方法のことです。

所得によって総合課税かどうかが決まっています。中には分離課税と選択できる所得もあります。

Q:分離課税って何?

所得の種類は給与や年金など複数ありますが、それらの所得を別々に計算する方法のことです。

所得によって分離課税かどうかが決まっています。中には総合課税と選択できる所得もあります。

いろんな納め方

市民税・県民税って何となく分かってきたわ!

でもいったいどうやって納めるのかしら。

コンビニとかでも払えるなら楽だわ。

Q:普通徴収って何?

御自分で納付書または口座振替で納める方法です。給与や年金から天引き(特別徴収)される方以外は、普通徴収の方法で納めます。

Q:普通徴収の場合はどこで納めるの?

金融機関窓口やコンビニ、口座振替で納めることができます。

納税方法について詳しく見る

Q:給与からの特別徴収って何?

会社や事業主等が、従業員に払う毎月の給与から市民税・県民税を天引きし、市に納める方法です。

Q:年金からの特別徴収って何?

日本年金機構等が、年金受給者に払う年金から市民税・県民税を天引きし、市に納める方法です。

年金からの特別徴収について詳しく見る

Q:コンビニで納められる?

納められます。コンビニでの納付について詳しく見る

Q:口座振替で引き落としてほしい

「塩尻市市税等口座振替依頼書」に記入・押印して、御契約される金融機関の窓口へ提出してください。お申し込みから1ヶ月程度で振替が可能となります。口座振替について詳しく見る

Q:電子納税はできる?

法人等の一部の税金は可能です。詳しく見る

Q:スマホ決済はできる?

一部の税金は可能です。詳しく見る

Q:もし払うのを忘れたらどうなる?

まずは督促状が送られます。納税が遅れると、督促手数料や延滞金が発生する場合があります。

その後、財産の差し押さえなど、滞納処分を行います。

市税を滞納した場合を詳しく見る

Q:納付書が届きましたが、会社の給与から天引きしてほしいのですが

市役所では直接手続きできないため、会社等の経理担当部署へ「特別徴収」してほしい旨を御相談ください。会社等の担当部署から市役所へ届出をしていただいてから、給与天引きが開始されます。

ただし、65歳以上の年金からの天引き分は、給与から天引きすることはできません。また、4月1日現在、65歳未満の方で年金所得と給与所得がある方は、原則、年金所得に係る市民税・県民税は給与からの天引きとなりますが、申告時に御自分で納めるよう選択した場合、年金所得に係る市民税・県民税は納付書または口座振替での御納付となります。

Q:給与天引きされているはずなのに、自宅にも市民税・県民税の通知書が来ました

会社員のように毎月一定の給与を得ている場合、市民税・県民税は給与天引き(特別徴収)となります。

しかし、給与の他に農業や不動産収入などがあり、申告時に御自分で納めるよう選択した場合は、給与以外の所得についての市民税・県民税納税通知書が送付されます。(この場合、給与所得分にかかる市民税・県民税のみ給与から天引きされます)

Q:今回、普通徴収の4枚の納付書が届きましたが、すべて6月に納付することはできますか?

できます。

年金所得者向けQ&A

私は年金しか収入がないけど、税金を払わなきゃいけないのかな。

会社員時代は全部会社にお任せだったのに、年金暮らしになると手間がかかるな。

申告しなくていい人はどんな人だろう。

Q:年金所得者には負担が大きい

年金所得者であっても、金額によっては市民税・県民税は課税されます。ただし、給与所得者に比べ、年金所得者は同じ収入であっても所得が少なくなるよう優遇されています。

(例)65歳の方が年間180万円の収入を得た場合

- 給与収入の場合 180万円-給与所得控除62万円=所得118万円

- 年金収入の場合 180万円-公的年金等控除110万円=所得70万円(同じ収入額ですが、給与より少ない所得になります)

Q:年金だけで妻と二人暮らしだけど、配偶者控除がついていない。

年金所得者の場合、日本年金機構等に扶養親族等申告書を出されているかと思います。もしその扶養親族等申告書に「配偶者有り」で提出された場合でも、市で調査し、配偶者の所得が控除の基準(48万円)を超えた場合や、お子さんなど他の家族が奥様を扶養に入れて申告した場合は、配偶者控除が適用されない場合があります。

詳しく経過を知りたい場合は、お電話だと本人確認が難しく説明できない部分もありますので、本人確認できる免許証等をお持ちの上、市役所税務課窓口にお越しください。

Q:遺族年金や障害年金にも市民税・県民税は課税される?

遺族年金や障害年金は非課税所得ですので、市民税・県民税は課税されません。

Q:年金から市民税・県民税を天引きしないでほしい

法律改正により、平成21年度から年金から市民税・県民税の天引きが始まりました。

個人の意思で天引き中止などはできませんので、御理解をお願いします。

年金からの特別徴収について詳しく見る

Q:年金だけの場合は申告しなければいけないか?

公的年金等の収入金額が400万円以下であり、かつ、その年分の公的年金等に係る雑所得以外の所得金額が20万円以下である場合には、所得税の確定申告の必要はありません。

ただし、20万円以下の年金以外の所得があったり、市民税・県民税で生命保険料控除等の所得控除を受けたい場合は、市民税・県民税の申告が必要です。

Q:今年から急に市民税・県民税が高くなった

日本年金機構に出された扶養親族等申告書に、例えば障害者控除について書かなかった、配偶者控除について書かなかったなどはないでしょうか。もしその扶養親族等申告書に「配偶者有り」で提出された場合でも、市で調査し、配偶者の所得が控除の基準(48万円)を超えた場合や、お子さんなど他の家族が奥様を扶養に入れて申告した場合は、配偶者控除が適用されない場合があります。

詳しく経過を知りたい場合は、お電話だと本人確認が難しく説明できない部分もありますので、本人確認できる免許証等をお持ちの上、市役所税務課窓口にお越しください。

Q:年金の源泉徴収票が送られてこない

年金の源泉徴収票は市役所からお送りしているものではありません。日本年金機構等の年金支払者にお問い合わせください。

Q:年金の額は変わっていないのに、市民税・県民税の額が低くなった

配偶者の年齢が70歳以上になると、配偶者控除の額が上がります。その分、税金が少なくなります。

所得と所得控除を詳しく見る

Q:医療費をたくさん払ったので、還付してほしい

医療費をたくさん払った場合でも、税金が還付になるかどうかは詳しく計算しないと分かりません。

また、市民税・県民税や所得税が課税されない場合は、税金の還付はありません。

御加入の健康保険によっては、高額医療費の還付があるかもしれませんので、健康保険の事務所にお問い合わせください。

Q:年金所得しかないけど、息子の扶養になれる?

年金所得の金額によっては息子さんの扶養になることは可能です。市民税・県民税や所得税では、年金所得が48万円以下であれば扶養になることができます。

年金所得48万円とは、年金収入の場合で65歳未満なら108万円、65歳以上だと158万円です。年金収入と年金所得は別のものですので、御注意ください。

また、税金の扶養と健康保険の扶養は別ですので、健康保険の関係は息子さんの会社等に確認をお願いします。

Q:10月の年金から急に天引きされる市民税・県民税が高くなりました

年間の税額が前の年より高くなったときは、10月・12月・2月で金額を調整するため、10月の年金から天引きされる額が高くなります。

前の年と比べて収入が増えた場合や所得控除(医療費控除、社会保険料控除・扶養控除等)が減った場合に、年間の税額が高くなります。

年金からの特別徴収について詳しく見る

市民税の使われ方

計算方法や納付方法は分かってきたけど、

集めた税金がどうやって使われているかな?

この機会に知りたいな。

Q:市民税・県民税は何に使われるの?

市民税・県民税は、市や県の財政を支える税金です。市民や県民の皆さんのための行政サービス等に使われます。

塩尻市の予算について詳しく見る

Q:市民税の収入額は全部でいくらぐらい?

個人の市民税については、約35億円です。

塩尻市の予算について詳しく見る

Q:県民税も市の収入になるの?

県民税は、市が市民税と一緒に頂き、県に交付します。県からは事務費に相当するお金が市に支払われます。

Q:市民税・県民税の税収の推移は?

毎年、市税の統計について市の公式ホームページで公表しています。

近年の推移について詳しく見る

Q:他の税金と比べて収入の割合はどうなの?

市税の中では固定資産税の割合が最も大きく、市民税は市税の中で二番目に大きくなっています。

近年の推移について詳しく見る

Q:使い道が決まっている税金もあるの?

法律で普通税(使い道が決まっていない)と目的税(使い道が決まっている)の2種類が定められています。市民税・県民税は普通税になります。

塩尻市の税金で目的税となっているのは、入湯税、都市計画税、国民健康保険税です。

Q:予算を増やすために、市民税の税率を上げることができるの?

法律では「標準」とされる税率を定めています。市民税6%(政令市は8%)、県民税4%(政令市の都道府県民税は2%)です。

法律では標準を定めているだけなので、具体的な税率は自治体が条例で定めます。多くの地方自治体では標準の税率と同じです。

Q:予算を増やすために、新しい税金をつくることができるの?

地方自治体は、法律で定める以外の新しい税金を作ることができます。ただし、公平、中立、簡素といった税制の基本原則に反するものではないかという点や、新しく納税義務者となる方への丁寧な説明など、熟慮が必要です。これらを踏まえて議会の議決を経て条例を制定し、さらに総務大臣へ協議し、同意を得なければいけません。

所得税との違い

市民税・県民税のことは分かってきたわ!

でも国の税金である所得税との違いがいまいち分からないなあ。

そもそも市や県や国が別々に税金を取る理由って何だろう。

Q:市民税・県民税は所得税とは違うの?

違います。市民税は塩尻市の税金、県民税は長野県の税金です。所得税は国の税金です。

Q:市の税金と県の税金と国の税金の違いは?

塩尻市の税金は市の行政運営に使うものです。同じく県の税金は県の行政運営、国の税金は国の行政運営に使われます。

Q:そもそも市と県と国の役割は?

市は「揺りかごから墓場まで」と言われるほど、市民の皆さんの暮らしに欠かせない幅広い行政を担っています。

市、県、国の役割分担について、例えば安全安心な暮らしの点で言えば、市は消防救急、県は警察、国は自衛隊といった役割分担です。皆さんが日々通る道路で言えば、市は市道、県は県道、国は国道の維持管理をしています。このほかにもそれぞれの分野ごとに役割分担があり、市、県、国で課税したそれぞれの税金が使われます。一般的に税収は市・県<国とされ、支出は市・県>国とされています。

Q:同じ所得に対し、市民税も県民税も所得税も課税するなんておかしい

同じものに二重に課税することは原則ありませんが、所得に対する税金は、市と県と国の税金の3つが課税されます。法令上認められているもので、いずれかを課税しないということもできませんので、御理解をお願いします。

Q:市民税・県民税の計算方法と、所得税の計算方法の違いはあるの?

あります。市民税・県民税と所得税の所得の計算はほとんど同じですが、控除の金額は異なります。市民税・県民税の控除額の方が所得税より低くなっています。

(例)所得税の基礎控除は原則48万円、市民税・県民税の基礎控除は原則43万円

Q:市民税・県民税の所得控除額が所得税より低いのはなぜ?

市や県の税金は多くの住民を対象に使われるため、なるべく多くの方に税を御負担いただく仕組みとして、市民税・県民税は所得税より控除額が低くなっています(=非課税になる方が少なくなる)。

一方、所得税には国全体の所得再分配の役割があり、所得の多い方に多くの税金を御負担いただく累進税率(所得が多くなると税率が高くなる仕組み)を採用しており、高額所得者からより多く御負担いただく仕組みになっています。

Q:所得税は課税されるけど、市民税・県民税は課税されない場合はある?

あります。市民税・県民税の課税の基準日は1月1日のため、例えば12月にお亡くなりになった場合、それまで毎月の給与等からは所得税を天引きされていますが、翌月1月1日はどこの市町村にも暮らしていないことになりますので、その年の所得に対する翌年度の市民税・県民税については課税されない場合などです。

Q:市民税・県民税の申告と所得税の申告は違うの?

厳密に言うと違うものですが、所得税の確定申告をすると市民税・県民税の申告をしたとみなされ、税務署から確定申告の情報が市に送付されます。

逆に、市民税・県民税の申告をしても所得税の確定申告をしたとはみなされませんので、所得税の確定申告が必要<外部リンク>なのに、市民税・県民税の申告だけすることのないよう御注意ください。

Q:市民税・県民税と所得税の税率は違うの?

違います。市民税・県民税所得割の税率は所得の大小に関わらず一律10%ですが、所得税は所得が大きくなると、税率も5%、10%、20%・・・というように最大約45%まで上がっていきます。

Q:市役所に申告に行く場合と税務署に申告に行く場合の違いは?

申告の時期は、市役所でも所得税の申告相談をすることができますが、これは所得税の確定申告をすると市民税・県民税の申告をしたとみなす法令の規定があるため、市民の皆さんの便宜のために市役所でも相談ができるものです。

しかし本来、所得税の申告は税務署で相談すべきものであるため、分離課税や準確定申告など一部の相談は市役所では受け付けていません。この場合は税務署を御案内しています。

Q:退職した場合、市民税・県民税と所得税の違いはある?

あります。会社を退職した場合、給与から天引き予定だった所得税が本人に請求されることはありませんが、市民税・県民税は前年の所得で既に年間の税金の額が決定されていますので、退職後、給与から天引き予定だった税金の通知が自宅に届くことがあります。

会社等(特別徴収義務者)の手続き

所得税との違いも分かってきたぞ!

僕も今後、人事部に異動するかもしれないから、会社の手続きとかも知りたいな。

本人だけじゃなくて会社にもいろいろ手続きがあるのかなあ。

Q:外国籍従業員を雇用した際の注意点は?

雇用時の特別徴収の手続きは日本の方と同様です。退職時、帰国時の注意点はこちらで御紹介しています。

Q:社員の市民税・県民税は、事業所が納めるの?

給与を二カ月に一度払うなどの特殊な事情がない限り、お勤めの事業所が給与から天引きし、市に納める仕組みです。

給与からの特別徴収について詳しく見る

Q:社員が退職した場合の手続きは?

会社等から市役所にその旨の届け出が必要です。その年度の残りの市民税・県民税は、最後の給与から天引きするか、社員本人が納付書等で納める方法になります。

Q:社員が就職した場合の手続きは?

会社等から市役所にその旨の届け出が必要です。届け出後に給与から天引きすることになります。

届出書をダウンロードする[PDFファイル/184KB]

Q:社員が転職した場合の手続きは?

転職後の会社等から市役所にその旨の届け出が必要です。届け出後に給与から天引きすることになります。

届出書をダウンロードする[PDFファイル/303KB]

Q:給与支払報告書って何?

源泉徴収票と同じ内容の書類です。1月~12月の給与支払額等を記載した書類で、翌年1月末までに提出するものです。

源泉徴収票は会社等から社員本人や税務署に提出するものですが、給与支払報告書は市町村に対して提出するものです。法律で提出が義務付けられています。

Q:社員の給与支払報告書はどこの市町村に出すの?

翌年1月1日に社員の住民票がある市町村ですが、住民票とは別の場所に暮らしている場合は実際に暮らしている市町村に提出します。

塩尻市に暮らしているが、住民票をおいていない場合は?

Q:事業所の住所が変わった場合の手続きは?

事業所から市役所にその旨の届け出が必要です。

届出書をダウンロードする[PDFファイル/102KB]

Q:一括徴収って何ですか?

事業所では、毎年6月から翌年5月までの給与から毎月市民税・県民税を天引きしますが、年の途中で退職した場合等は、退職金等から残りの市民税・県民税を一度に天引きする仕組みです。

6月~12月の退職等の際は本人の申し出があった場合に一括徴収を行い(申し出がない場合は社員等の自宅に市役所から納付書等を郵送)、翌年1月~5月の退職等の際は本人の申し出がなくても一括徴収をする必要があります。

これは、退職後に収入がなくなる方もいらっしゃるため、退職金等から一度に天引きして納税義務者本人の負担を小さくするためです。

サラリーマンが退職したときは?について見る

Q:退職金を払う場合の市民税・県民税の計算方法は?

退職所得に係る所得割を徴収しなければなりません。納める市町村は退職金を支払った年の1月1日に本人が所在していた市町村です。給与支払報告書を提出する市町村と異なる場合があるため御注意ください。

(例)1月1日はA市在住で、3月31日に退職金を支給し、4月1日にB市に転居した場合…退職所得に係る所得割はA市に納め、1月~3月分の給与支払報告書はB市に提出し、B市がその所得に対し翌年度の市民税・県民税を課税します。

計算方法は、特別徴収義務者様にお送りしている特別徴収のしおりを御覧ください。

Q:個人事業主だけど従業員の市民税・県民税を天引きしないといけない?

法律の規定により、給与を二カ月に一度払うなどの特殊な事情がない限り、給与から天引きし、市に納めなければなりません。

「平成30年度から従業員等に係る市・県民税の特別徴収を徹底しています」について見る

Q:社員が引っ越した場合の手続きは?

住民票を適切に異動していれば、特別な手続きは不要です。

一度決まった税額が変わる場合

市民税・県民税のこと、分かってきたぞ!

税金の額は一度決まってしまうともう変わることはないのかな。

過去にさかのぼって手続きできるかも知りたいな。

Q:いつ市民税・県民税が課税されるの?

毎年5月(給与天引きの方)と6月(給与天引き以外の方)に課税されます。年度ごとの課税です。会社で天引きしていた方が退職した場合、5月や6月以外の時期に自宅に納付書等が送付される場合があります。

サラリーマンが退職したときは?について見る

Q:年の途中で減る場合はあるの?

あります。毎年3月15日が申告の期限ですが、その後に申告をして所得控除を追加した場合などです。

Q:年の途中で増える場合はあるの?

あります。市や税務署で税務調査をし、扶養親族になれない者を扶養に入れていた場合とか、申告されていない所得があった場合などです。

この他、年間の税金の額が増えるものではありませんが、会社の給与から天引きされていた方が退職した場合、天引き予定だった市民税・県民税の納税通知書が自宅に届く場合もあります。

サラリーマンが退職したときは?について見る

Q:障害者ではありませんが、2年前から障害者控除がついていました

本来御負担いただく税金より低い額を納付していただいたと思われます。

過去の年分にさかのぼって手続きできますので、できるだけ早く手続きしてください。

追加で納める金額や当時の手続き内容によって、所得税の確定申告、修正申告、市民税・県民税の申告等が必要になります。一度市役所に御相談ください。

Q:実は3年前に離婚していますが、寡婦控除の申告を忘れていました

過去の年分にさかのぼって申告することもできます。税金の額が減額する場合、市民税・県民税は過去5年までさかのぼれます。

当時納めた所得税の額や手続き内容によって、所得税の確定申告、更正の請求、市民税・県民税の申告等が必要になります。一度市役所に御相談ください。

寡婦控除の要件を見る<外部リンク>

Q:3年前にFXで稼いだお金を申告していませんでした

過去の年分にさかのぼって手続きできますので、できるだけ早く手続きしてください。

所得金額や追加で納める金額、当時の手続き内容によって、所得税の確定申告、修正申告、市民税・県民税の申告等が必要になります。一度市役所に御相談ください。

副業を始めたときは

職場で副業が許可されたけど、税金の手続きはどうすればいいのかな…

職場で副業が許可されたけど、税金の手続きはどうすればいいのかな…

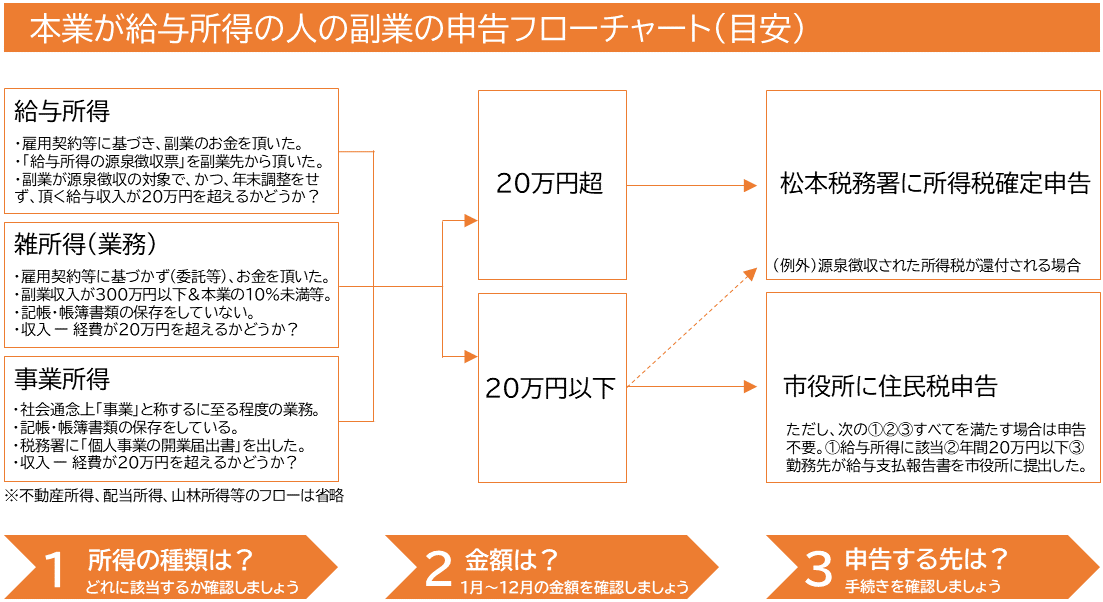

Q:副業をした場合に注意する点は?

まずは、副業でいただくお金が、「給与所得」「事業所得」「雑所得(業務)」など、どの所得区分に該当するかによって手続きが異なります。誤りも多いため、確認をお願いします。

上のフローチャートや下記を参考にしてお手続きをしてください。

Q:給与所得とは?

収入の区分が「給与所得」かどうかは、そのお金を支給する事業主にご確認ください。「給与所得」の場合、雇用関係が生じる(業務委託などではない)、1月に「給与所得の源泉徴収票」が本人に交付されるなど、一定の条件があります。

よくある誤りとして、勤務先から「報酬、料金、契約金及び賞金の支払調書」をもらったのに、確定申告などで「給与所得」として申告してしまう場合があります。「報酬、料金、契約金及び賞金」については、下記のように原則、雑所得(業務)か事業所得となります。収入、経費、所得の申告が必要です。給与所得であれば、計算式を当てはめて所得金額が決まりますので、自分で経費を算出する必要がないなど、異なります。

Q:雑所得(業務)と事業所得の違いは?

共通するのは、どちらも「収入」と「経費」を自分で計算しなければいけない点などです。

「事業所得」とは、自らが事業を営んで収入を得る場合で、いわゆる「個人事業主」と呼ばれます。青色申告制度があったり、損益通算が可能になったりするなどの点が雑所得(業務)とは異なります。また、事業所得が生じる場合、税務署に「個人事業の開廃業等届出書」等の提出が必要です。

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2090.htm<外部リンク>

Q:事業所得に該当する基準は?

事業所得への該当性は、社会通念で判断するのが原則としたうえで、帳簿書類の保存があれば事業に区分される場合が多いとされています。ただし、帳簿があっても(1)収入金額が例年300万円以下で、主たる収入に対して10%未満(2)例年赤字で、営利性が認められない場合は個別に判断するとされています。

詳細は次のリンク先(国税庁HP)を御覧ください。

所得税基本通達35-1、35-2<外部リンク>

「所得税基本通達の制定について」の一部改正について(法令解釈通達)|国税庁 (nta.go.jp)<外部リンク>

Q:副業の収入が20万円を超えなければ、税金の手続きはいらない?

よくある誤りの一つで、このようなことが言われています。20万円というのは、所得税の申告をする場合の基準です。20万円未満でも市民税・県民税(個人住民税)の申告が必要な場合があります。申告期限(3月15日)までに市役所に市民税・県民税(個人住民税)の申告をしてください。副業が「給与所得」の場合は、支払元が「給与支払報告書」という書類を市役所に提出していれば、申告が不要な場合もあります。

Q:副業分の住民税について、給与天引きではなく、自分で払いたいのですが。

その副業の収入の区分が「給与所得」なのか「給与所得以外」なのかによって異なります。

副業が「給与所得」の場合は、本業の給与所得と一本化されて計算されますので、副業分の住民税を自分で払うことはできません。本業分の住民税が給与天引きであれば、そこに加算されます。ただし、本業の会社には、内訳などのお知らせはしない仕組みになっています。

一方、副業が「事業所得」や「雑所得」に該当する場合、それぞれの所得にかかる住民税を、自分で納付書または口座振替でお支払いいただくことが可能です。手続きは、所得税または住民税の申告書に「給与、公的年金等以外の所得に係る住民税の徴収方法」という欄がありますので、そちらの「自分で納付」という欄に、所得税確定申告書は〇を、住民税申告書はチェックをしてください。

Q:副業の所得が20万円以下ですが、所得税の確定申告で医療費控除を受けたい場合、副業分の扱いはどうなりますか?

所得税の確定申告が不要な副業(20万円以下)であっても、例えば医療費控除やふるさと納税等で所得税の確定申告をする場合は、その副業の所得も併せて申告する必要があります。

副収入などがある方の確定申告|国税庁 (nta.go.jp)<外部リンク>

Q:NPO法人を立ち上げました。手続きや税金はどうなりますか?

NPO法人であるかどうかにかかわらず、市内で法人設立や事業所開設をした場合はすべて次の届け出が必要です。

法人市民税に関する届出について/長野県塩尻市公式ホームページ (shiojiri.lg.jp)

NPO法人には、毎年、法人市民税がかかります。赤字で法人税がかからない場合でも、法人市民税均等割50,000円が毎年かかります。法人県民税もかかります。<外部リンク>

なお、法人税法上の収益事業を行わないNPO法人の場合は、均等割が減免される制度もあります。毎年4月末までに申告と減免申請が必要です。

法人市民税の納税義務者について/長野県塩尻市公式ホームページ (shiojiri.lg.jp)

立ち上げたNPO法人が従業員や役員に給与所得を支給した場合は、その人の1月1日に生活の本拠地の市町村に、「給与支払報告書(源泉徴収票と同じ様式の書類)」を提出する必要があります。

NPO法人から、給与所得の支給を受けた本人が副業として行っている場合は、上のフローチャート等を参考にお手続きをしてください。

Q:市外に住所がありますが、市内で事業を行う場合は?

例えば市外に住んでいる人が、塩尻市内で事業を行う場所やお店があれば、お住まいの市町村の個人住民税のほかに、塩尻市にも個人住民税均等割(5,500円)をお支払いいただくことになります。

塩尻市役所に次の申告書を提出してください。

家屋敷等に係る市・県民税について/長野県塩尻市公式ホームページ (shiojiri.lg.jp)